おおよその基礎~一般論

↓MOREコトバの意味

海外に行くので「住民票を抜く」という行為は、海外転出といいます。次に、住民票で「親の住民票( or扶養)に入っている」などという言い方もありますが、住民票の場合は世帯主と世帯員です。親御さんが世帯主になっている住民票のシートに、その世帯のメンバー(世帯員)として自分も入っているのであれば「親の住民票に入っている」ことになります。が、親元を出て進学・就職などを機に独立して住民票を作っている場合、その世帯主は自分ということになります。

住民票というのは正確なようでいい加減でもあり、同居していても住民票はバラバラに独立していることもあれば、別々に暮していても住民票は一つだけって場合もあります。必ずしも現在の居住状況を反映しているわけではないです。

健康保険の場合、加入者(被保険者)と被扶養者という言い方をします。

よく「親の保険に入っている」とか言いますが、これは「親を被保険者とする健康保険に、被扶養者として加入している」ということです。ちなみに「保険者」とは、保険事業を行う組合自体のことをいいます。わかりにくいですよね~。でも別に分からなくてもいいです。ここでは役所のサイトなどで調べようとしたときに、言葉の意味がわからず混乱するのを防ぐために、一応ド基礎の用語を挙げておきます。

住民票を抜くとどうなるか?メリットVSデメリット

↓MORE①抜いた場合のメリット

○国民年金が強制から任意加入になる(平たくいえば払わなくても良くなる)○住民税を払わなくても良くなる

但し、前年度所得&1月1日基準でやるので即効性があるわけでもなく、タイムラグがある=年内は払い続けないとならない

②デメリット

●住民票をベースとする行政サービスや日本での社会生活上の不都合が生じる。印鑑証明が取れないとか、賃貸や就職において「住民票を持ってきて」と言われても困ってしまうなど。まあ、どうせ日本には居ないから実害はないのですが。

不在中に印鑑証明が要るような事態というのは、あまり思いつかないけど、例えば不在中に遺産分割の不動産登記をする予定であるような場合、予め印鑑証明を取っておくとか。でも3か月以上前の証明書はダメなんだけど。

③メリットでもありデメリットでもあるもの

△健康保険に加入できなくなる。これは健康保険料を払わなくても良いという点ではメリットです。

しかし、帰国時に加入し直さないと保険が使えないこと(面倒臭い点)、あと海外療養費の事後請求(「海外保険について」参照)が使えない点ではデメリットです。

なお、年金を抜いた場合、老齢年金の給付額が微妙に少なくなるのと、障害年金を受け損なう可能性があること(後述します)。しかし、これは住民票を抜くかどうかというよりは、抜いたときに年金を任意で継続するか/しないか問題です。

以上、わかりやすく言ってしまえば、住民票を残しておくとお金がかかる(場合が多い)ということですね。

一般論としていえば、抜いた方が良い(場合が多い)ということです。

住民票を残しておくと、国民年金と健康保険の支払義務が生じます(+来年の住民税も)。

これらの費用は、オーストラリアで頑張っている最中も、毎月口座から引き落とされるか、帰国したときに溜まりまくった請求を見てガビーンとなります。

ちなみに選挙権ですが、住民票を抜くと投票出来なくなります。在外選挙も出来ますが、海外の住所に3か月以上滞在し、その後郵送でチンタラ手続きをするので、抜いてからしばらく投票できません。もし、どうしても向う半年以内に投票したかったら抜かないでおくといいです。ただし、投票の際には帰国しないとダメです。不在者投票は出国間際でなければ条件的にダメだろうし、郵送などによる投票はあなたが南極観測隊や海外の自衛隊員でもないと認められません。

↑ここまでは分かると思います。大体どこのサイトでも同じようなことを書いてます。

↓しかし、ここから先は、人によって微妙に言うことが違うようです。細かく見ていきます。

↓しかし、ここから先は、人によって微妙に言うことが違うようです。細かく見ていきます。

各論:健康保険

↓MORE 健康保険は住民票とリンクしていて、住民票を抜いたら(海外転出)自動的に抹消されます。年金と違って任意加入というのが出来ない。保険証を返さないと海外転出出来ないという手続きのところも多いんじゃないかしらん。

健康保険料の算定ですが、これが異様に複雑です。

保険の種類(医療保険・後期高齢者支援金・介護保険)

×

賦課割付方式(所得・均等・平等・資産)

のマトリクスで決まります。一般に6~12の計算数値の合算額が保険料になります。

所得によって異なる所得割の保険料は都道府県によって違いますが、大体収入の8%ちょいでしょう。

均等割・平等割は収入ゼロでもかかってきます。

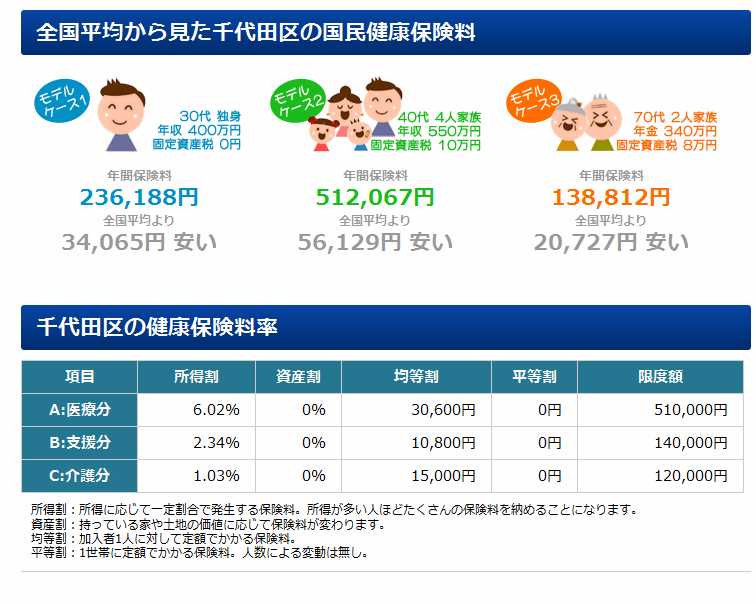

下の図は国保計算機という自治体別に保険料を算出してくれるサイトから引用したものです(2018年03月時点)。

税金や保険料など「年貢」(公租公課)は年々上がっています。

このページを2011年に更新したときに調べた数値によると、東京都千代田区で、所得割が各保険合算8.86%(加入者全員の算定基礎額に乗ずる)、均等割が(完全無収入でも)年額5万3100円でした。資産割と平等割は無しです。

ところが2018年03月時点で、千代田区のサイトで比べてみると、所得割が合算10.19%(医療7.47+支援1.96+介護0.76)、均等割(一人あたり)38,400円(医療)+11,100円(支援)+15,600円(介護)で合計6万5100円でした。

2011年と2018年を比較すると、8.86%→10.19%、53100円→65100円で着実に上ってますね(この数字は上の図と違うんだけど、こちらの方が千代田区本家のサイトだから合ってます。多分更新が遅れているのかも)。

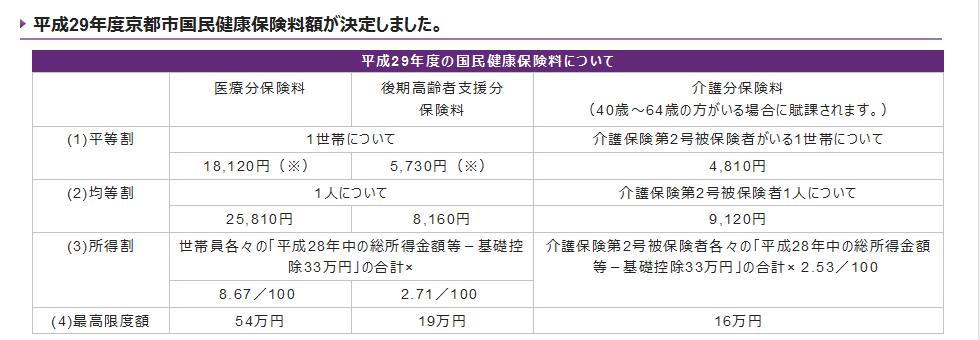

ちなみにそんなに千代田区安いのか?と思って、京都市(ウチの実家がある)で調べてみると、

所得割が各保険合算(医療8.67、支援2.71、介護2.53)13.87%

均等割が一人あたり(世帯ではないから人数分掛ける)25,810円(医療)+8,160円(支援)+9,120円(介護、いる場合)で合計4万3090円

平等割(千代田区にはない)が、一世帯あたり18,120円(医療)+5,730円(支援)+4,810円(介護=40-64歳がいる場合)の合計2万8660円

なるほど、千代田区よりも高いじゃん。引っ越そうかな。

また、住民税と同じく前年度所得を前提にやるので、仮に退職して無収入になったとしても前年度ベースで計算されてかかってきます。

親御さんが世帯主の保険証に入っていた場合(被扶養者になってた場合)で、且つあなたの分を全部親御さんが払ってくれていてあなた個人の負担はゼロの場合、抜いても抜かなくても差はないです。

一方、あなたが抜けるのと抜けないのと親御さんの保険料の差がどれだけあるか?です。

親御さんの入っておられる保険が、どの保険なのかによってかなり差があります。いわゆる公的医療保険は国民健康保険組合だけではなく、公務員共済とか、各企業や職域別の国民健康保険があります。もう、めちゃくちゃ保険組合の数と種類が多いのです(千以上あるんじゃないかな)。親御さんが現役で会社員をやっていたら、会社がとりまとめて払う社会保険(健康保険+厚生年金)に加入しており、そこには「扶養家族」という原理が入ります(何人居ても同じ)。ところが「国民健康保険」になると世帯あたりと人数分掛ける両方が入りますからガクンと上がります。

そしてその内容は団体によって保険料も、算定方法も、規程も違います。同じ国保でも住んでいる地域によってまた全然違います。自治体による差は、計算方法にもよりますが年額で倍以上違います(ググってみたらわかります)。「国民皆保険」とかいうから皆同じ規定かと思いがちなんですけど、全国・全員一律のものなど一つも無いといってもいいんじゃないかな。全部違う。

したがって、親御さんが加入しておられる保険はどんな種類なのか?を確定するのが先決問題になります、その保険組合ではどういう扱いをしているかを個別に見ていかないと本当の結論は出ません。

めっちゃ、ややこしいです。

確かに適用範囲が広い日本の健康保険に入っていた方、何かあったときには安心でしょう。3割負担(7割免除)で治療を受けられます。

よーく考えると「そうなの?」という疑問もあります。まず、治療費などは、海外保険(クレジットカードのオマケとか)でもある程度(かなり)カバーされる。また、オーストラリアへの留学生の場合(学生ビザ)はOSHCという強制保険に入らされるし、これが結構カバー率が広い。

また、日本の保険を適用しようと思えば、帰国して治療を受けることになりますが、治療帰国した時点で、再度住民票を入れて1か月だけ保険加入すればそれで済むではないか、という点があります。

海外医療費の返還も出来ますが、実質それほどカバーされるものではないです。実際に海外で幾ら掛かったかではなく、日本での診療報酬相当額に換算しなおされますし、日本の方が高かったら今度は海外を基準にするからそんなに返って来るものでもない。

結局、保険を継続すると具体的に幾らかかるの?という問題に収斂されます。保険料が限りなくゼロな人はメリットが大きいので残す理由大ですが、保険料を結構払わされている人は、それだけの見返りがあるのか?です。そして、その人がどれだけ健康か?という点もあります。

ということで、幾ら払ってどれだけ使うか?という対費用効率問題であり、それは人によって千差万別、つまりはUP TO YOUです。

↓なお、応用問題としてこういう問題があります。

「遠隔地保険」を使えばいいというのが、どっかの掲示板に書いてありましたが、その遠隔地保険申請をするにも新たな住民票が必要だったりして、結局は日本のどっかに住民票をおかねばならないと思われます。

したがって、住民票を抜いてしまえば親の保険から抜けてしまうか?といえば、多くの場合YESです。

結局は、ここでも個別的に見ていくしかない、ということになりましょう。

保険料

人によりけりでしょうが、健康保険料は結構高いです。1年もあったら相当な額になるので、一般論としては抜いておいた方が良いとは思います。健康保険料の算定ですが、これが異様に複雑です。

保険の種類(医療保険・後期高齢者支援金・介護保険)

×

賦課割付方式(所得・均等・平等・資産)

のマトリクスで決まります。一般に6~12の計算数値の合算額が保険料になります。

所得によって異なる所得割の保険料は都道府県によって違いますが、大体収入の8%ちょいでしょう。

均等割・平等割は収入ゼロでもかかってきます。

下の図は国保計算機という自治体別に保険料を算出してくれるサイトから引用したものです(2018年03月時点)。

税金や保険料など「年貢」(公租公課)は年々上がっています。

このページを2011年に更新したときに調べた数値によると、東京都千代田区で、所得割が各保険合算8.86%(加入者全員の算定基礎額に乗ずる)、均等割が(完全無収入でも)年額5万3100円でした。資産割と平等割は無しです。

ところが2018年03月時点で、千代田区のサイトで比べてみると、所得割が合算10.19%(医療7.47+支援1.96+介護0.76)、均等割(一人あたり)38,400円(医療)+11,100円(支援)+15,600円(介護)で合計6万5100円でした。

2011年と2018年を比較すると、8.86%→10.19%、53100円→65100円で着実に上ってますね(この数字は上の図と違うんだけど、こちらの方が千代田区本家のサイトだから合ってます。多分更新が遅れているのかも)。

ちなみにそんなに千代田区安いのか?と思って、京都市(ウチの実家がある)で調べてみると、

所得割が各保険合算(医療8.67、支援2.71、介護2.53)13.87%

均等割が一人あたり(世帯ではないから人数分掛ける)25,810円(医療)+8,160円(支援)+9,120円(介護、いる場合)で合計4万3090円

平等割(千代田区にはない)が、一世帯あたり18,120円(医療)+5,730円(支援)+4,810円(介護=40-64歳がいる場合)の合計2万8660円

なるほど、千代田区よりも高いじゃん。引っ越そうかな。

また、住民税と同じく前年度所得を前提にやるので、仮に退職して無収入になったとしても前年度ベースで計算されてかかってきます。

しかし!(その1)

親御さんの保険との関係親御さんが世帯主の保険証に入っていた場合(被扶養者になってた場合)で、且つあなたの分を全部親御さんが払ってくれていてあなた個人の負担はゼロの場合、抜いても抜かなくても差はないです。

一方、あなたが抜けるのと抜けないのと親御さんの保険料の差がどれだけあるか?です。

しかし!(その2)

保険の種類親御さんの入っておられる保険が、どの保険なのかによってかなり差があります。いわゆる公的医療保険は国民健康保険組合だけではなく、公務員共済とか、各企業や職域別の国民健康保険があります。もう、めちゃくちゃ保険組合の数と種類が多いのです(千以上あるんじゃないかな)。親御さんが現役で会社員をやっていたら、会社がとりまとめて払う社会保険(健康保険+厚生年金)に加入しており、そこには「扶養家族」という原理が入ります(何人居ても同じ)。ところが「国民健康保険」になると世帯あたりと人数分掛ける両方が入りますからガクンと上がります。

そしてその内容は団体によって保険料も、算定方法も、規程も違います。同じ国保でも住んでいる地域によってまた全然違います。自治体による差は、計算方法にもよりますが年額で倍以上違います(ググってみたらわかります)。「国民皆保険」とかいうから皆同じ規定かと思いがちなんですけど、全国・全員一律のものなど一つも無いといってもいいんじゃないかな。全部違う。

したがって、親御さんが加入しておられる保険はどんな種類なのか?を確定するのが先決問題になります、その保険組合ではどういう扱いをしているかを個別に見ていかないと本当の結論は出ません。

めっちゃ、ややこしいです。

健康保険に入っていた方が損/得、安心/不安?

結論を一言でいえば、UP TO YOU!です。あなた次第。確かに適用範囲が広い日本の健康保険に入っていた方、何かあったときには安心でしょう。3割負担(7割免除)で治療を受けられます。

しかし!(その3)

他にも手はあるよーく考えると「そうなの?」という疑問もあります。まず、治療費などは、海外保険(クレジットカードのオマケとか)でもある程度(かなり)カバーされる。また、オーストラリアへの留学生の場合(学生ビザ)はOSHCという強制保険に入らされるし、これが結構カバー率が広い。

また、日本の保険を適用しようと思えば、帰国して治療を受けることになりますが、治療帰国した時点で、再度住民票を入れて1か月だけ保険加入すればそれで済むではないか、という点があります。

海外医療費の返還も出来ますが、実質それほどカバーされるものではないです。実際に海外で幾ら掛かったかではなく、日本での診療報酬相当額に換算しなおされますし、日本の方が高かったら今度は海外を基準にするからそんなに返って来るものでもない。

結局、保険を継続すると具体的に幾らかかるの?という問題に収斂されます。保険料が限りなくゼロな人はメリットが大きいので残す理由大ですが、保険料を結構払わされている人は、それだけの見返りがあるのか?です。そして、その人がどれだけ健康か?という点もあります。

ちなみに、僕が日本にいたとき、保険料を年間45万円以上払わされてて、それでいて病院行くのは年間1度の風邪で薬と注射くらい。単純計算で注射一本30万円(!)、全部自由診療でやってた方がずっと安いくらいでした。

ということで、幾ら払ってどれだけ使うか?という対費用効率問題であり、それは人によって千差万別、つまりはUP TO YOUです。

↓なお、応用問題としてこういう問題があります。

住民票を抜いてしまったら親の保険の被扶養者になれないのか?問題

基本的にはダメだと思います。「遠隔地保険」を使えばいいというのが、どっかの掲示板に書いてありましたが、その遠隔地保険申請をするにも新たな住民票が必要だったりして、結局は日本のどっかに住民票をおかねばならないと思われます。

したがって、住民票を抜いてしまえば親の保険から抜けてしまうか?といえば、多くの場合YESです。

しかし!(その4)

ここでも多種多様な保険があり、また地域によって保険料率もバラバラ(引っ越しすると保険料が変わる)です。一概にそう言いきって良いかどうかは疑問が残ります。結局は、ここでも個別的に見ていくしかない、ということになりましょう。

各論:年金

↓MORE 年金の場合、健康保険と違って、住民票を抜いても「任意加入」として加入し続けることは可能です。住民票を抜かなかったら当然年金支払義務は継続しますが、住民票を抜いても尚も年金を払い続けるオプションはあるということです。

脱退した場合でも、いわゆる「カラ期間」と呼ばれる受給資格期間に算入されます。年金というのは、最低25年間払ってないと貰えないのですが、海外転出のために脱退している時期もこの25年に入れて貰えます。しかし払ってないので、当たり前ですが受給額は減らされます。

留学・ワーホリのメイン年代である20~30代の方、数十年後の年金(老齢年金)などあまり現実味がないかもしれません。また、逃げ水のように受給年齢が引き上げられる昨今の情勢を見せつけられれば尚のこと。

むしろ老齢年金よりも障害基礎年金の方が意味があるかもしれません。なにかの事故で後遺症を負い、障害者年金を貰うことですが、年金に加入していない時期にその事故が起きた場合、初診日条件とかいうのにひっかかって年金を貰えないというデメリットがあります。それが恐いなら任意加入しておくべき、ってことになるでしょう。

任意加入していても、さらに障害基礎年金の受給資格があります。3分の2条件と呼ばれる免除・猶予期間、直近1年に滞納してないこと、また負傷・疾患を負えば全て対象になるのではなく、初診日から1年半以内の障害認定日など面倒な条件があること、さらには障害等級が1、2級だけであること(これは身障者手帳の分類とは違う)などなど。一方では、無年金者を救済するために特別障害給付金制度というのも出来たこと。

これらを考え、月額1万6490円(2017年)・年間19万7880円以上の年金料分のお金で、別の海外保険や民間の傷害保険に加入するという手もあります。滞在期間中だけの掛け捨て保険でいいなら、割がいいのがあるかもしれません。

ちなみに年金月額ですが、昭和の頃は7700円だったのですね(昭和63-平成元年=バブルの頃)。平成29-30年で1.65万だったら30年で214%上昇です。一方バブルの頃から給料2倍になってるか?というとなってないわけで、生活も苦しいわけよねーって思わぬところで学んだりします。

脱退した場合でも、いわゆる「カラ期間」と呼ばれる受給資格期間に算入されます。年金というのは、最低25年間払ってないと貰えないのですが、海外転出のために脱退している時期もこの25年に入れて貰えます。しかし払ってないので、当たり前ですが受給額は減らされます。

留学・ワーホリのメイン年代である20~30代の方、数十年後の年金(老齢年金)などあまり現実味がないかもしれません。また、逃げ水のように受給年齢が引き上げられる昨今の情勢を見せつけられれば尚のこと。

むしろ老齢年金よりも障害基礎年金の方が意味があるかもしれません。なにかの事故で後遺症を負い、障害者年金を貰うことですが、年金に加入していない時期にその事故が起きた場合、初診日条件とかいうのにひっかかって年金を貰えないというデメリットがあります。それが恐いなら任意加入しておくべき、ってことになるでしょう。

しかし!(その5)

障害年金任意加入していても、さらに障害基礎年金の受給資格があります。3分の2条件と呼ばれる免除・猶予期間、直近1年に滞納してないこと、また負傷・疾患を負えば全て対象になるのではなく、初診日から1年半以内の障害認定日など面倒な条件があること、さらには障害等級が1、2級だけであること(これは身障者手帳の分類とは違う)などなど。一方では、無年金者を救済するために特別障害給付金制度というのも出来たこと。

これらを考え、月額1万6490円(2017年)・年間19万7880円以上の年金料分のお金で、別の海外保険や民間の傷害保険に加入するという手もあります。滞在期間中だけの掛け捨て保険でいいなら、割がいいのがあるかもしれません。

ちなみに年金月額ですが、昭和の頃は7700円だったのですね(昭和63-平成元年=バブルの頃)。平成29-30年で1.65万だったら30年で214%上昇です。一方バブルの頃から給料2倍になってるか?というとなってないわけで、生活も苦しいわけよねーって思わぬところで学んだりします。

各論:住民税

↓MORE税金は国の所得税と地方の住民税があります。都道府県民税と市町村税を合わせて「住民税」と呼び、両者まとめて徴収されます。

「住民」とはなにか?ですが、その年の「1月1日に居住していた人」です。12月31日に転出してしまえば翌年は住民ではないので課税されません。しかし、1月2日に転出した人は、その年はまるまる一年住人になってしまい、税金を払うことになります。

また、住民税は前年度の収入を前提に課税されます。「1年遅れで徴収される」と言ってもいい。だから、渡豪により無収入になっても、前年度の収入をベースにお構いなしに徴収されます。途中で海外に行こうがどうしようが(「住人」として認定されちゃってるんだし)、年内は逃れられない。この点、転出したら即支払義務がなくなるかのように書いてあるサイトもあったけど、違うんじゃないかな。

住民税の税率は一律10%です。結構高く、低所得者にはキツいです。また「均等割」と呼ばれる、(よほどのことがないと)収入に関係なく払わされるものもあります(年間4000円程度だけど)。ただし、課税所得が200万以下の場合、大雑把に5%引いてくれます。

厳密に解説する能力も紙面もないのですが、絶対知っておくべきことは、年収=課税所得ではないという点です。「控除=オマケ」という存在があるからです。ヨドバシカメラの値引きみたいなもので、年収=定価のような感じで、そこからデフォルトで○割引!みたいにあるわけです。これが控除(オマケ)で、その種類は多々あります。障害者控除、配偶者控除、社会保険料控除などもあり、年金や保険料を払っている分も引かれます。しかし大きなものは、給与所得控除で年間65万、住民税の場合はこれに加えて基礎控除が38万、合算して103万で、よく「103万以上稼ぐな」論が出てくる所以です(但し全てそうなるわけでもない)。

ということで、現実的な話をすれば、

★年収アバウト100万以下のバイト君の場合は、住民税はそんなに気にしなくても良いと思われます。

★年収がそれ以上の場合、年収が上がるに従ってよりシリアスに考えましょう。

あれこれ一般論言っていてもしょうがないので、自分の場合幾ら払っているのか?です。会社勤めの人は自分の給与明細や源泉徴収票を見たら、だいたい幾ら払ってるかが分かると思います。また、会社の経理の人に聞けば教えてくれるでしょう。

年収が上がれば給与控除の額も上がるし、控除は社会保険料(年金や健康保険)、さらには生命保険料、医療費(の一部)なんかもあります。年収100万を多少超えたくらいだったらさほど深刻ではないかもしれないけど、そこそこ稼いでいた場合、結構きます。すごく昔の話ですが、僕も日本で永住権申請して交付待ち(延々7か月)してたとき、住民税四半期だけで18万円くらい来てましたもんね。それに、みすみすオマケ(控除)を申請し忘れて損してる場合もあるでしょう。この機会に「なんでこの額になるの?」「もっと安くならないの?」と研究しておくと、一生モノのスキルになります。

このように住民税は1年遅れで来るというトリッキーな特徴をもってるため、「無収入になってからドカンとくる」痛い税金です。放置してたら延滞税とかかかるし(高金利)。というわけで、会社勤めをされている場合、退職前に経理の人によく聞いておくといいですよ。時期にもよるでしょうが、退職時に一括徴収という手もあるそうですし。

また、繰り返しになりますが、海外転出で住民票を抜いても、1月1日に日本にいたらその年は全面的に住民税を払う義務を負います(来年から払わなくても良くなるが)。年内に支払うべき住民税合算が幾らになるか、渡豪の予算のプランニングにおいて考慮しておくべきです。

ちなみに所得税は住民税ほど難しくないです。その年の生じた所得を払うので、前年度所得という1年タイムラグが無いからです。ただし、「仮払い」というのをしており、これが前年度収入を基準に算定されて給料から天引きされます。源泉徴収ですね。しかし、あくまで仮払いです。途中退職になり、実際の収入が前年よりも少なくなる場合は、これまで「払いすぎていた」ことになるわけで、あとで返ってきます。確定申告、準確定申告をすることで還付を受けられます。これも聞いておかれるといいです。

それ以上に、海外滞在中に家賃収入や株の配当金などの所得があるとか、生前贈与を受けるとか、経営している会社の役員給与はどうなるとか無限にバリエーションはあるのですが、それだけの実質をお持ちの方はこんなところ読まなくても、顧問の税理士さんなどがいるでしょう。

なお、住民税は個人単位なので親の扶養に入ってるかどうかは基本的に関係ないです。ただし保険料控除など各種の控除算定の要因にはなるでしょう(親の保険に入っているので自分は保険料を払っておらず、だから自分の住民税の算定において保険料控除は受けられない、とか)。

あと親御さんとの関係でいえば、自分自身の負担ではなく、自分が被扶養者ではなくなることから、親御さんの納税において扶養控除がなくなるとかいう変動はあろうかと思います。

まとめ!

↓MORE さて、色々書いてきたのですが、無理矢理一般論で言えば、冒頭で書いたように、分からなかったら取りあえず抜いておいたらいいと思います。

抜かないとでおくと、年金や健康保険料は毎月発生しつづけます。また来年度も住民税の支払がきます。幾らになるかは人それぞれですが、仮に合算額が月3万円だとすれば、今のレート(85-90円)で月350ドル弱です。 シェア代が週100ドル近く増える = 週100ドル分余計にバイトしなければならないと思えばかなりの負担ではないですか?

一方、抜いたとしても年金を続けたかったら任意加入できます。

ほとんど唯一のデメリットは健康保険がきかなくなることですが、帰国した際に住民票を戻して保険に再加入すれば済む話です。だから、本当のデメリットは、療養費返還請求が出来ないくらいでしょうか。でも、これも海外保険など他の保険でカバーできるだろうし。だから、住民票を残しておいても良い場合というのは、被扶養者で保険料がゼロであり、積極的に年金に加入していたいと思い、かつ来年以降の住民税負担が大したことないような場合でしょうか?

さて、以上を踏まえて、では具体的に何をすべきか?

一言でいえば、

近所の役所に行って聞く!

これに尽きます。

いろいろ調べて「よし転出しよう」と思ったら、どっちみち役所には行かねばならないんだし。

それに、「自分の場合は、本当にそれでいいのか?」と確認する意味でも、一度は足を運んだ方がいいです。

しかし、下準備が重要です。料理と同じです。

上でお分かりかと思いますが、システム自体が超複雑なうえ、自治体によってか~なり違います。とんでもない例外事由や、意外な抜け道、、、もう本当に難しいです。

役所の窓口で「すいませーん」とお聞きになるのが一番早いです。

僕も日本で弁護士やってたのでこの種のことはプロかと思われるでしょうが、全然!むしろプロだからこそ、基本的に全て個別に聞きました。幾ら本に書いてあっても最低でも一回は電話して確認しました。分からんもんは分からんのです。

こういうのは現場で担当者に聞くのが一番正確です。オーストラリアの役所と違って、日本の役所の担当者の方は、本当によく知ってはります。幾ら調べまくっても、現場のカウンターで、「いやあ、実は先月から扱いが変わりましてね。急なことでページの更新もまだ済んでなくて」とか言われたら終わりですからね、

特に、ネットで一般論を調べていても時間の無駄だと思います。

僕もときどき調べますけど、こうも規定が変わったら1年以上前の文献はアテにならないし、よくあるネットのQ&Aも「ほんとか?」と首をかしげる場合もあります。

あなたの個別事情に即して答えてくれる「最強の回答者」が自宅の近くの役所にいるんだから聞けばいいんです。そのために税金払ってるんでしょう?

ただ聞くにあたっても、ある程度の基礎知識がないと、幾ら説明されてもチンプンカンプンですので、上記の説明はとりあえず大雑把に理解しておいてください。大雑把でいいから。

抜かないとでおくと、年金や健康保険料は毎月発生しつづけます。また来年度も住民税の支払がきます。幾らになるかは人それぞれですが、仮に合算額が月3万円だとすれば、今のレート(85-90円)で月350ドル弱です。 シェア代が週100ドル近く増える = 週100ドル分余計にバイトしなければならないと思えばかなりの負担ではないですか?

一方、抜いたとしても年金を続けたかったら任意加入できます。

ほとんど唯一のデメリットは健康保険がきかなくなることですが、帰国した際に住民票を戻して保険に再加入すれば済む話です。だから、本当のデメリットは、療養費返還請求が出来ないくらいでしょうか。でも、これも海外保険など他の保険でカバーできるだろうし。だから、住民票を残しておいても良い場合というのは、被扶養者で保険料がゼロであり、積極的に年金に加入していたいと思い、かつ来年以降の住民税負担が大したことないような場合でしょうか?

そーゆー損得勘定ではなく、信念の問題として私は国民の義務は果しておきたい!と思うもアリですよ。ただ「理念」をいうなら、住民票というのは、本来、現状を出来るだけ正確に反映しているのが望ましく、真実日本に居ないのなら「居ない」という表示になっているのが「正しい」ちゃ正しいわけなんですよね。

さて、以上を踏まえて、では具体的に何をすべきか?

一言でいえば、

近所の役所に行って聞く!

これに尽きます。

いろいろ調べて「よし転出しよう」と思ったら、どっちみち役所には行かねばならないんだし。

それに、「自分の場合は、本当にそれでいいのか?」と確認する意味でも、一度は足を運んだ方がいいです。

しかし、下準備が重要です。料理と同じです。

①、給与明細や源泉徴収票、年金や保険の請求書、通知書、保険証などなど、ありったけの書類を家中ひっかきまわして、テーブルの上にドンとおく

②、大体幾ら支払っているかなど、大まかな数字を確認し、メモしておくなり、上を参考に電卓叩いて計算してみる。この場合、あくまで大雑把でよい。精密である必要はない。

③、自分の住んでいる管轄の役所(市役所、区役所、県庁など)のホームページを探し、そこの解説を読む。完璧に理解しなくても良い。大体でいい。そして、所在地や営業時間(9時~5時だろうが、場所によって変動がある)、さらに受付カウンターをメモ。

④、質問事項や、聞くべきリストを作成。これも大雑把でいい。

⑤、健康保険証、パスポートや免許証、認印、その他必要になりそうな書類を持って、落とさないように(←これ大事!)、役所へGO!

②、大体幾ら支払っているかなど、大まかな数字を確認し、メモしておくなり、上を参考に電卓叩いて計算してみる。この場合、あくまで大雑把でよい。精密である必要はない。

③、自分の住んでいる管轄の役所(市役所、区役所、県庁など)のホームページを探し、そこの解説を読む。完璧に理解しなくても良い。大体でいい。そして、所在地や営業時間(9時~5時だろうが、場所によって変動がある)、さらに受付カウンターをメモ。

④、質問事項や、聞くべきリストを作成。これも大雑把でいい。

ことあるごとに「大雑把」を強調するのは、どうせ完全にわかりっこないし、完全主義だとやること自体が心の負担になって結局やらない→出国間際でバタバタして結局やり損なう、、、というアホパターンになるからです。

なので、①~③のプロセス自体が既にココロの負担になってる人は、とりあえず役所に行け!です。というか①~③に1日以上かけるくらいだったら、とっとと行った方がいいです。ガゼンはかどります。一発で終了しないかもしれないけど、面倒臭がらず何度も足を運べばいいです。その方が断然早い。

なので、①~③のプロセス自体が既にココロの負担になってる人は、とりあえず役所に行け!です。というか①~③に1日以上かけるくらいだったら、とっとと行った方がいいです。ガゼンはかどります。一発で終了しないかもしれないけど、面倒臭がらず何度も足を運べばいいです。その方が断然早い。

⑤、健康保険証、パスポートや免許証、認印、その他必要になりそうな書類を持って、落とさないように(←これ大事!)、役所へGO!

役所の窓口で「すいませーん」とお聞きになるのが一番早いです。

僕も日本で弁護士やってたのでこの種のことはプロかと思われるでしょうが、全然!むしろプロだからこそ、基本的に全て個別に聞きました。幾ら本に書いてあっても最低でも一回は電話して確認しました。分からんもんは分からんのです。

こういうのは現場で担当者に聞くのが一番正確です。オーストラリアの役所と違って、日本の役所の担当者の方は、本当によく知ってはります。幾ら調べまくっても、現場のカウンターで、「いやあ、実は先月から扱いが変わりましてね。急なことでページの更新もまだ済んでなくて」とか言われたら終わりですからね、

特に、ネットで一般論を調べていても時間の無駄だと思います。

僕もときどき調べますけど、こうも規定が変わったら1年以上前の文献はアテにならないし、よくあるネットのQ&Aも「ほんとか?」と首をかしげる場合もあります。

あなたの個別事情に即して答えてくれる「最強の回答者」が自宅の近くの役所にいるんだから聞けばいいんです。そのために税金払ってるんでしょう?

ただ聞くにあたっても、ある程度の基礎知識がないと、幾ら説明されてもチンプンカンプンですので、上記の説明はとりあえず大雑把に理解しておいてください。大雑把でいいから。

付録:役所に尋ねるときのノウハウ

→MORE

大抵の公務員さんはいい人が多いです。「役人根性で威張りちらして、、」というステレオタイプがありますが、僕の経験する限り、「いい人」率は高いです。フレンドリーに礼儀正しく質問すれば、ちゃんと答えてくれるでしょう。

ただし、マレにはムカつく対応に出くわすことがあります。僕も仕事時代、カウンターをバンバン叩いて怒鳴り合いをしたこともあります。

お役所対応のノウハウでいいますと、

①、いい人を捜す

人間には個性があり、いい人もいれば悪い人もいます。波長が合う合わないは絶対ある。だから波長が合わないひとに当ってクソミソに言われたとしても、それで「役所なんか」「もう手続きなんかどうでもいい」と思わない方がいい。愚劣な早トチリです。

悪い人に当ったら、また時間をおいて別の人に聞いて貰いましょう。僕の法律事務所の優秀な事務スタッフは、鬼門になる裁判所職員をよく知っていて、その人がトイレに行くまでしれ~っとベンチでずっと待ってたりします。

人によって違う。これは、オーストラリアに来たときに、より強くそのことを実感するでしょう。3回NOと言われても諦めない根性がこちらでは必要です。シェア探しでも仕事でもなんでも、"right person"をゲットするかしないかに掛かっていると言っていいです。さあ、いまのうちから練習だ。

②、イヤイヤやらない、手数を惜しまない

これは究極の極意です。もう腹括ってがっぷり四つで取り組む。小手先でチャッチャと~なんて腰が浮いてるからグチャグチャになる。

「書類が足りないので家に帰って取ってきてください」と言われても、「え~!?」とか超イヤそうに言わずに、「わっかりましたあ!」で速攻で取りに帰る。何度も足を運ぶ。絶対に手数を惜しむな。それが結果的に、一番迅速に、簡明にものごとが進みます。

③、Further Study(もっと勉強した人のために)

それでもどうしても耐えられない理不尽な扱いを受けた場合。例えば申請書類を見もせずにその場で「ダメ」「お前には絶対許可してやらない」といって破り捨てられたり、ボールペン投げつけられたり、その場でセクハラまがいに押し倒されたり、、、まあ、そんなことは滅多にないでしょうが。

もしそんな理不尽な被害を受けた場合、ここから先は専門家の出番でしょう。弁護士にでも相談するといいです。取りあえず市長や県知事宛に内容証明郵便でご説明をうかがいたいとぶつけ、実際に上司と膝詰め談判し、それでも納得できなければ行政不服審査など手続をバンバン仕掛け、その都度記者会見を行い、支援グループを組織し、役所の前でビラ配りをし、デモをし、粛々と裁判をします。その段階のどっかでケリがつくと思います。なかなか味わえない貴重な体験ができるということで、あなたはなんてラッキーなのでしょう(^_^)。

→MORE

大抵の公務員さんはいい人が多いです。「役人根性で威張りちらして、、」というステレオタイプがありますが、僕の経験する限り、「いい人」率は高いです。フレンドリーに礼儀正しく質問すれば、ちゃんと答えてくれるでしょう。

ただし、マレにはムカつく対応に出くわすことがあります。僕も仕事時代、カウンターをバンバン叩いて怒鳴り合いをしたこともあります。

お役所対応のノウハウでいいますと、

①、いい人を捜す

人間には個性があり、いい人もいれば悪い人もいます。波長が合う合わないは絶対ある。だから波長が合わないひとに当ってクソミソに言われたとしても、それで「役所なんか」「もう手続きなんかどうでもいい」と思わない方がいい。愚劣な早トチリです。

悪い人に当ったら、また時間をおいて別の人に聞いて貰いましょう。僕の法律事務所の優秀な事務スタッフは、鬼門になる裁判所職員をよく知っていて、その人がトイレに行くまでしれ~っとベンチでずっと待ってたりします。

人によって違う。これは、オーストラリアに来たときに、より強くそのことを実感するでしょう。3回NOと言われても諦めない根性がこちらでは必要です。シェア探しでも仕事でもなんでも、"right person"をゲットするかしないかに掛かっていると言っていいです。さあ、いまのうちから練習だ。

②、イヤイヤやらない、手数を惜しまない

これは究極の極意です。もう腹括ってがっぷり四つで取り組む。小手先でチャッチャと~なんて腰が浮いてるからグチャグチャになる。

「書類が足りないので家に帰って取ってきてください」と言われても、「え~!?」とか超イヤそうに言わずに、「わっかりましたあ!」で速攻で取りに帰る。何度も足を運ぶ。絶対に手数を惜しむな。それが結果的に、一番迅速に、簡明にものごとが進みます。

③、Further Study(もっと勉強した人のために)

それでもどうしても耐えられない理不尽な扱いを受けた場合。例えば申請書類を見もせずにその場で「ダメ」「お前には絶対許可してやらない」といって破り捨てられたり、ボールペン投げつけられたり、その場でセクハラまがいに押し倒されたり、、、まあ、そんなことは滅多にないでしょうが。

もしそんな理不尽な被害を受けた場合、ここから先は専門家の出番でしょう。弁護士にでも相談するといいです。取りあえず市長や県知事宛に内容証明郵便でご説明をうかがいたいとぶつけ、実際に上司と膝詰め談判し、それでも納得できなければ行政不服審査など手続をバンバン仕掛け、その都度記者会見を行い、支援グループを組織し、役所の前でビラ配りをし、デモをし、粛々と裁判をします。その段階のどっかでケリがつくと思います。なかなか味わえない貴重な体験ができるということで、あなたはなんてラッキーなのでしょう(^_^)。